Mẫu Tờ khai thuế thu nhập doanh nghiệp

Mọi doanh nghiệp khi hoạt động sản xuất kinh doanh đều phải có nghĩa vụ nộp thuế thu nhập doanh nghiệp. Dưới đây là mẫu tờ khai thuế thu nhập doanh nghiệp mà eLib chia sẻ đến bạn, mời các bạn cùng tham khảo.

Mục lục nội dung

1. Kê khai thuế thu nhập doanh nghiệp là gì?

Thuế thu nhập doanh nghiệp (TNDN) là một loại thuế trực thu được đánh trên phần thu nhập dựa theo kết quả hoạt động sản xuất và hoạt động kinh doanh cuối cùng của một doanh nghiệp. Đối tượng phải nộp thuế TNDN là toàn bộ các cá nhân và tổ chức có tham gia sản xuất, kinh doanh về hàng hóa, dịch vụ mà có phát sinh thu nhập thì đều phải nộp thuế thu nhập doanh nghiệp theo quy định về thuế thu nhập doanh nghiệp hiện hành. Cách tính thuế thu nhập doanh nghiệp hiện nay sẽ dựa trên thu nhập chịu thuế trong kỳ tính thuế và thuế suất thuế thu nhập doanh nghiệp. Thu nhập chịu thuế trong kỳ tính thuế là tổng thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác.

Khai thuế thu nhập doanh nghiệp là khai theo từng lần phát sinh, khai quyết toán năm hoặc khai quyết toán thuế đến thời điểm có quyết định về việc doanh nghiệp thực hiện chia; hợp nhất; sáp nhập; chuyển đổi loại hình doanh nghiệp; giải thể; chấm dứt hoạt động.

Trường hợp chuyển đổi loại hình doanh nghiệp mà bên tiếp nhận kế thừa toàn bộ nghĩa vụ về thuế của doanh nghiệp trước chuyển đổi (như chuyển đổi loại hình doanh nghiệp từ công ty TNHH sang công ty cổ phần hoặc ngược lại; chuyển đổi doanh nghiệp 100% vốn Nhà nước thành công ty cổ phần và các trường hợp khác theo quy định của pháp luật) thì không phải khai quyết toán thuế đến thời điểm có quyết định về việc chuyển đổi, doanh nghiệp chỉ khai quyết toán thuế năm theo quy định.

2. Thời hạn nộp tờ khai thuế thu nhập doanh nghiệp

Thời hạn nộp tờ khai quyết toán thuế TNDN năm chậm nhất là 90 ngày kể từ ngày kết thúc năm dương lịch hoặc năm tài chính. cách tính thuế nhập khẩu

Thời hạn nộp tờ khai quyết toán thuế TNDN đối với trường hợp chia, hợp nhất, sáp nhập, chuyển đổi loại hình doanh nghiệp, giải thể, chấm dứt hoạt động chậm nhất là 4 ngày kể từ ngày có quyết định chia, hợp nhất, sáp nhập, chuyển đổi loại hình doanh nghiệp, giải thể, chấm dứt hoạt động.

Các trường hợp kê khai thuế thu nhập doanh nghiệp theo từng lần phát sinh:

- Khai thuế thu nhập doanh nghiệp theo từng lần phát sinh đối với hoạt động chuyển nhượng bất động sản áp dụng đối với doanh nghiệp không có chức năng kinh doanh bất động sản và doanh nghiệp có chức năng kinh doanh bất động sản nếu có nhu cầu. học chứng chỉ hành nghề kế toán ở đâu

- Khai thuế thu nhập doanh nghiệp theo từng lần phát sinh áp dụng đối với tổ chức nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam (gọi chung là nhà thầu nước ngoài) mà tổ chức này không hoạt động theo Luật Đầu tư, Luật Doanh nghiệp có thu nhập từ hoạt động chuyển nhượng vốn.

Thời hạn nộp tờ khai thuế TNDN theo lần phát sinh chậm nhất là 10 ngày kể từ ngày phát sinh.

3. Kê khai, nộp thuế thu nhập doanh nghiệp (TNDN)

- Người nộp thuế: Tất cả các tổ chức hoạt động sản xuất kinh doanh hàng hóa, dịch vụ (gọi chung là doanh nghiệp) có thu nhập chịu thuế là người nộp thuế TNDN.

- Người kê khai thuế:

- Cơ sở kinh doanh có thu nhập phải kê khai thuế TNDN theo quy định.

- Cơ sở kinh doanh chính có nghĩa vụ kê khai thuế phần kinh doanh của mình và của các đơn vị hạch toán phụ thuộc báo sổ. Các đơn vị hạch toán độc lập thuộc cơ sở kinh doanh có nghĩa vụ kê khai thuế riêng.

- Cơ sở kinh doanh không phát sinh nghĩa vụ thuế, đang bị lỗ hoặc đang thuộc diện được hưởng ưu đãi, miễn giảm thuế thì người nộp thuế vẫn phải nộp hồ sơ khai thuế cho cơ quan thuế theo đúng quy định (trừ trường hợp đã chấm dứt hoạt động phát sinh nghĩa vụ thuế).

4. Kỳ tính thuế thuế thu nhập doanh nghiệp (TNDN)

- Kỳ tính thuế tạm tính theo quý được xác định cụ thể như sau:

- Quý I: Từ 01/01 đến hết ngày 31/3.

- Quý II: Từ 01/4 đến hết ngày 30/6.

- Quý III: Từ 01/7 đến hết ngày 30/9.

- Quý IV: Từ 01/10 đến hết ngày 31/12.

Kỳ tính thuế đầu tiên được tính từ ngày bắt đầu hoạt động phát sinh nghĩa vụ thuế đến ngày cuối cùng của quý. Kỳ tính thuế cuối cùng được tính từ ngày đầu tiên của quý đến ngày kết thúc hoạt động phát sinh nghĩa vụ thuế.

- Kỳ tính thuế theo tháng được xác định: Bắt đầu từ ngày đầu tháng cho đến hết ngày cuối cùng của tháng.

- Kỳ tính thuế theo từng lần phát sinh thu nhập: Được xác định bắt đầu từ thời điểm phát sinh thu nhập đến hết ngày cuối cùng của tháng phát sinh thu nhập.

5. Hồ sơ khai thuế thu nhập doanh nghiệp (TNDN)

Hồ sơ khai thuế TNDN bao gồm tờ khai thuế và các tài liệu liên quan làm căn cứ để người nộp thuế khai thuế, tính thuế.

5.1 Hồ sơ khai thuế TNDN tạm tính theo quý

Tờ khai mẫu số 01A/TNDN ban hành kèm theo Thông tư số 60/2007/TT-BTC ngày 14/6/2007 áp dụng đối với NNT thực hiện đầy đủ chế độ sổ sách, hóa đơn, chứng từ và xác định được chi phí thực tế phát sinh của kỳ tính thuế

Hoặc Tờ khai mẫu số 01B/TNDN ban hành kèm theo Thông tư số 60/2007/TT-BTC ngày 14/6/2007 áp dụng đối với NNT không xác định được chi phí thực tế phát sinh của kỳ tính thuế

Và:

- Trường hợp DN có cơ sở sản xuất (bao gồm cả cơ sở gia công lắp ráp) hạch toán phụ thuộc hoạt động trên địa bàn tỉnh, thành phố trực thuộc Trung ương khác thì hồ sơ khai thuế TNDN tạm tính theo quý bao gồm cả Biểu thuế TNDN tính nộp của DN có các CSSX hạch toán phụ thuộc (mẫu số 07/TNDN ban hành kèm theo Thông tư 130/2008/TT-BTC ngày 26/12/2008).

- Trường hợp NNT khai thuế TNDN từ hoạt động chuyển quyền sử dụng đất, chuyển quyền thuế đất thì hồ sơ khai thuế TNDN tạm tính theo quý bao gồm cả Phụ lục Doanh thu từ chuyển quyền SD đất, chuyển quyền thuê đất theo mẫu số 01-1/TNDN ban hành kèm theo Thông tư số 60/2007/TT-BTC ngày 14/6/2007.

Lưu ý: NNT có thể lựa chọn kê khai một trong hai mẫu 01A/TNDN hoặc 01B/TNDN tuỳ theo tình hình thực tế của doanh nghiệp. Việc lựa chọn mẫu kê khai phải được thực hiện thống nhất trong cả năm tài chính.

5.2 Hồ sơ khai thuế TNDN tạm tính theo tháng

Trường hợp kê khai: NNT thực hiện quy định về hóa đơn, chứng từ bán hàng hóa, dịch vụ và xác định được doanh thu chịu thuế nhưng không xác định được chi phí, thu nhập chịu thuế hoặc NNT phát sinh doanh thu kinh doanh không thường xuyên, sử dụng hóa đơn bán hàng cung cấp lẻ tại cơ quan thuế phục vụ cho hoạt động kinh doanh đó thì kê khai thuế TNDN theo tỷ lệ thu nhập trên doanh thu chịu thuế.

Hồ sơ gồm: Tờ khai mẫu số 04/TNDN ban hành kèm theo Thông tư số 60/2007/TT-BTC ngày 14/6/2007.

6. Nguyên tắc lập tờ khai thuế

Số tiền ghi trên tờ khai thuế TNDN làm tròn đến đơn vị là đồng Việt Nam, không ghi số thập phân.

Các số liệu ghi trên tờ khai phải chính xác, rõ ràng, không được tẩy xóa, không được ghi số âm (-).

Đối với các chỉ tiêu không có số liệu phát sinh trong kỳ tính thuế thì bỏ trống không ghi.

Tờ khai thuế được coi là hợp lệ khi kê khai theo đúng mẫu quy định, đầy đủ các thông tin định danh theo đăng ký với cơ quan thuế, mã số thuế và có người đại diện theo pháp luật của cơ sở kinh doanh ký tên, có đóng dấu của cơ sở kinh doanh.

Người nộp thuế không được thay đổi khuôn dạng, thêm, bớt hoặc thay đổi vị trí của bất kỳ chỉ tiêu nào trong tờ khai thuế.

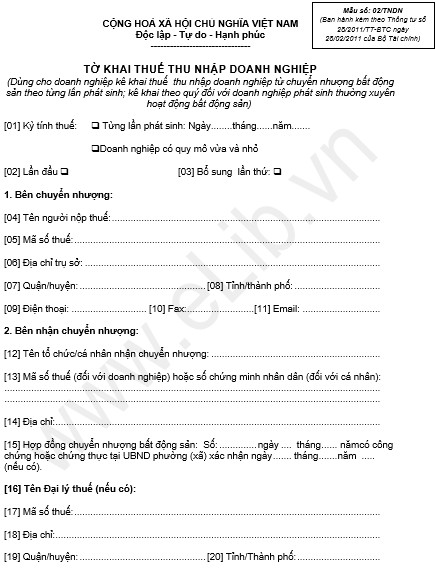

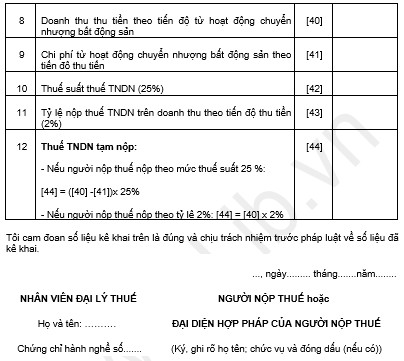

7. Mẫu Tờ khai thuế thu nhập doanh nghiệp (Mẫu số: 02/TNDN)

Mẫu số 02/TNDN: Tờ khai thuế TNDN dùng cho doanh nghiệp kê khai thuế TNDN từ chuyển nhượng bất động sản

Ghi chú: TNDN: thu nhập doanh nghiệp

--- Nhấn nút TẢI VỀ hoặc XEM ONLINE để tham khảo đầy đủ nội dung tài liệu Mẫu Tờ khai thuế thu nhập doanh nghiệp ---

Tham khảo thêm

- docx Bản giải trình khai bổ sung, điều chỉnh